Carteira Mensal – Novembro de 2022

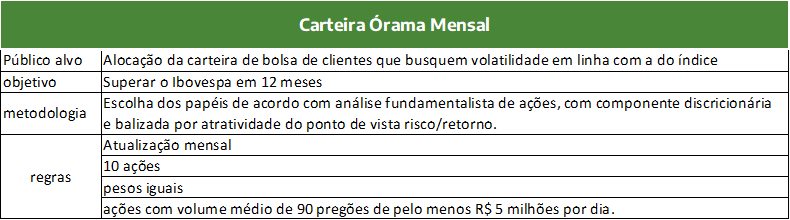

Carteiras recomendadas Órama: Carteira Mensal – Novembro de 2022

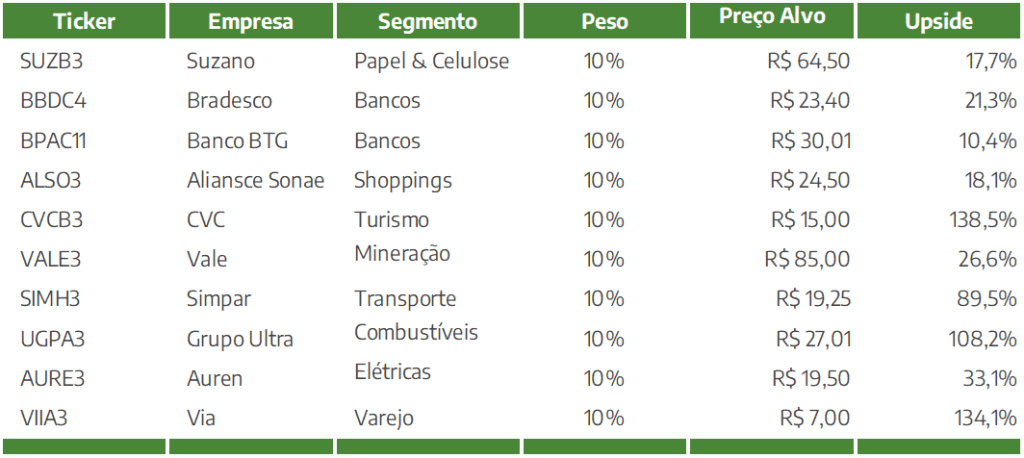

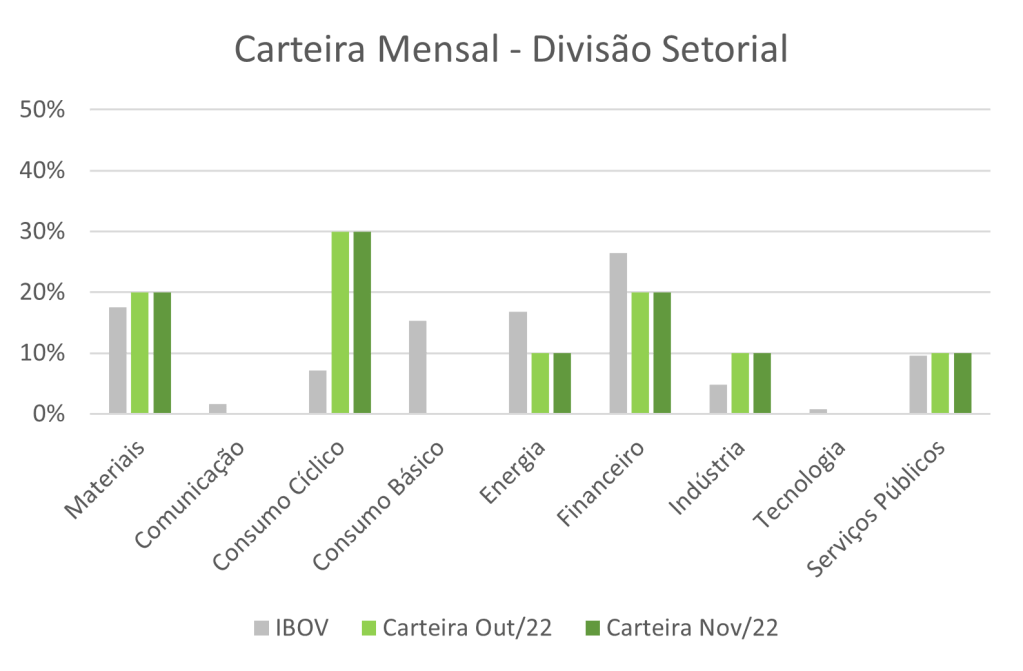

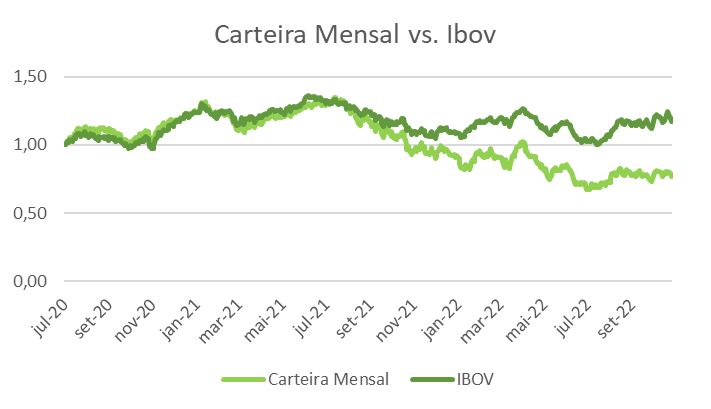

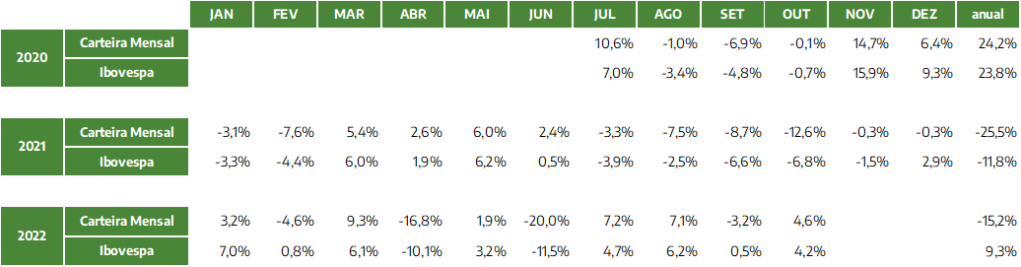

No mês de outubro tivemos uma ótima performance, com desempenho positivo de 4,6% da carteira, contra um índice em alta de 4,2%. O destaque do mês foi a ação da Suzano, que teve valorização de 20% puxada por mais um trimestre de excelentes resultados. Tivemos ainda bons desempenhos nas ações da Simpar e da Auren. Piores desempenhos ficaram com as ações de varejo e consumo. Não vamos fazer alterações na carteira para este mês de novembro.

Quer investir com segurança? Conte conosco! Clique aqui e abra a sua conta

Recomendações

Suzano – SUZB3

A Suzano é a maior produtora de celulose de mercado do mundo, com mais de 10 milhões de toneladas vendidas nos últimos doze meses. A companhia possui diferenciais competitivos bastante fortes, em especial no cultivo e manejo de florestas. As regiões de plantio propiciam crescimento bastante acelerado, o que se soma às variedades de eucalipto com perfil genético diferenciado que são cultivadas pela companhia. As unidades produtivas são relativamente bem localizadas em relação às florestas, e com isso a companhia consegue custos bastante baixos. Devido à grande escala, a parte logística também acumula vantagens de custo.

A Suzano mantém endividamento adequado, operando num múltiplo de 2,3x dívida líquida/EBITDA.

Bradesco — BBDC4

O Bradesco é um dos maiores bancos deste país, com o seu principal negócio na concessão de crédito, mas também em serviços financeiros, investment banking e seguros. O banco possui um economics razoavelmente estável, com previsibilidade nos números de curto prazo.

Optamos por colocá-lo na nossa carteira primeiramente pela relevância do business de concessão de crédito no negócio, em especial no que se refere aos clientes large corporate. Este será um dos últimos negócios a serem atacados pelas fintechs, além de se beneficiar de um fator conjuntural que é a alta da Selic. O business de seguro de saúde também deve se beneficiar dessas mesmas componentes.

Nesse preço de 1,3 valor patrimonial, o banco se mantém com um dos valuations mais atrativos do setor. Esperamos uma deterioração de longuíssimo prazo no RoE por conta de menos receita nos serviços financeiros ao varejo, mas ainda assim o papel se mantém atrativo.

Banco BTG Pactual — BPAC11

O banco vem se consolidando como uma plataforma completa de serviços financeiros, que atende desde a pessoa física até os clientes mais sofisticados. Assim, enxergamos com bons olhos o aumento nas taxas de juros, que resulta em maiores spreads cobrados nas operações de intermediação e gera uma ampla gama de possibilidades de estruturação e prestação de serviços.

Ressaltamos ainda o notável crescimento das operações que o banco entregou ao longo dos últimos dois anos, com especial atenção para os serviços de wealth management, que geram importantes sinergias e receitas para a companhia. O grande ativo do banco é a excelência do seu time e sua capacidade de entrega.

Aliansce Sonae — ALSO3

A Aliansce é uma das empresas mais tradicionais no setor. Vinda de uma aquisição recente, da Sonae Sierra, a empresa conseguiu emplacar com sucesso a aquisição da BR Malls, consolidando a sua posição como líder no setor. O empresário de referência da Aliansce, Renato Rique, é conhecido pelo seu sucesso. Operacionalmente, o setor ainda se encontra aquém de onde estava antes da pandemia e vislumbramos bastante espaço para melhora.

Depois da fusão, projetamos para a nova companhia uma geração de caixa (EBITDA) de quase R$ 2 bi e um lucro líquido na casa dos R$ 840 milhões. A cia. negocia amplamente abaixo do book e em múltiplos historicamente baixos de lucro e EBITDA, tendo espaço para alta vindo tanto de melhora da percepção do mercado quanto de melhoras operacionais.

CVC Corp — CVCB3

A CVC é uma operadora do segmento de turismo, sendo uma das maiores deste setor da América Latina. A instauração da pandemia, como era de se esperar, aplicou um duro golpe nas ações da CVC e desde então a companhia não conseguiu restabelecer sua operação de forma satisfatória.

As possibilidades de novas ondas da covid-19 são riscos para a operação da CVC, contudo, caso os planos de vacinação sigam conforme o esperado, acreditamos que as ações voltem a ser negociadas em patamares que eram vistos antes da pandemia, abrindo espaço para ganhos significativos.

A empresa vem tendo melhoras nos números ao longo de 2021, mesmo com a permanência da situação adversa do Covid. Estamos observando uma melhora robusta no ano de 2022, com recuperação nas reservas e melhora no desempenho financeiro.

Vale — VALE3

A Vale é a maior produtora mundial de minério de ferro, com vendas acima dos 300 milhões de toneladas anuais. A alta qualidade do minério, aliada às economias de escala auferidas com o grande volume produzido, tornam a produção da Vale competitiva internacionalmente.

O preço do minério tem declinado, mas ainda se mantém acima da média histórica, de 75 dólares a tonelada. A expectativa é de manutenção neste patamar atual, o que assegura um preço ainda muito bom para a Vale, ampla geração de caixa e capacidade de pagamento de proventos.

Seu robusto pagamento de dividendos semestrais é um grande atrativo e uma forma de balancear nossa carteira de investimentos com uma empresa bastante sólida.

Simpar — SIMH3

A Simpar é a holding que controla empresas como a Movida, JSL e o Grupo Vamos. Nos negócios de logística e aluguel de carros, a empresa já está mais madura, com um fluxo de caixa estável e crescimento adequado. Já na Vamos, temos uma empresa de crescimento bastante acelerado, com um mercado endereçável enorme e uma fatia de mercado pequena, mesmo sendo líder.

A gestão da família Simões tem sido impecável, com um longo histórico de entregas nos diferentes setores. A empresa segue abrindo novas avenidas de crescimento, como por exemplo na BBC, sua empresa de leasing, para onde contratou o executivo Paulo Caffareli como CEO. Em paralelo, a compra da Ciclus inaugura a atuação da empresa no segmento de tratamento de resíduos sólidos – outro nicho com muito espaço para crescer no país.

Grupo Ultra — UGPA3

O Grupo Ultra é uma holding com diversos negócios no ramo petroquímico, com destaque para a rede Ipiranga de distribuição de combustíveis.

A companhia seguiu uma estrutura de corporation e expandiu tanto geograficamente quanto em termos de linha de negócio, até um determinado momento em que a sua lucratividade ficou prejudicada. Passou por uma reestruturação, com a troca de diversos membros da diretoria, board e entrada de um acionista de referência e de peso, a gestora Pátria. Em termos de estratégia, está em período de desinvestimento de diversos ativos periféricos, reduzindo alavancagem e melhorando o operacional do seu principal negócio, os postos Ipiranga.

Neste ano Marcos Lutz assume como CEO com a missão de botar os negócios de distribuição nos trilhos novamente. Lutz é um excelente executivo e nós vemos essa mudança com muito bons olhos.

Auren – AURE3

A Auren é o resultado da fusão dos ativos geradores da Cesp com os ativos, também de geração, dos seus controladores, Votorantim e CPPIB. A empresa tem um fluxo de caixa bem estável, vindo das usinas que ela opera, em especial Porto Primavera.

Além do fluxo de caixa estável, a empresa tem também uma série de ativos e passivos judiciais bastante importantes, e nós aqui na Órama acreditamos que esta componente está precificada de forma excessivamente conservadora.

Via — VIIA3

A Via é uma varejista de itens de consumo discricionário, como linha branca e eletroeletrônicos. Após sua criação, na fusão das marcas Casas Bahia e Ponto Frio, a empresa foi controlada pelo grupo francês Casino e teve a sua dinâmica interna bastante deteriorada.

Michel Klein adquiriu o controle da companhia em 2019, e vem capitaneando mudanças bastante positivas. O destaque desta posição é o preço — a avaliação atual do mercado sequer reflete uma empresa de varejo bem gerida, e ignora completamente os avanços do ponto de vista tecnológico. Por isso optamos por incluir Via na nossa carteira.

Performance

Produto

O disclaimer da referida análise encontra-se no relatório completo disponível abaixo.