Quem tá barato? l Fevereiro de 2023

O Quem tá barato? da Órama é um Ranking de Fundos Imobiliários elaborado com base em duas métricas:

Como o Ranking é feito? Para chegar no Score (nota) de cada FII, multiplicamos o Dividend Yield dos últimos 12 meses pelo inverso do P/VP. Utilizamos o inverso da relação entre preço e valor patrimonial, de forma a beneficiar aqueles FIIs que possuem desconto em suas cotas (P/VP < 1), ou seja, estão mais baratos. As notas ao final são multiplicadas por 10, apenas para evitar o uso de números decimais pequenos e facilitar a comparação.

Trazendo um exemplo hipotético: imagine um FII com DY de 12 meses de 15% e que negocia com P/VP de 0,90. Nesse caso multiplicamos: 15% * (1 / 0,90) * 10 = 1,67

Quanto mais alta a nota do FII em comparação aos demais, maior a potencial oportunidade de acordo com uma visão quantitativa.

FILTRO: A lista de FIIs considerada no Quem tá barato? passa por um filtro inicial – são elegíveis apenas os fundos com liquidez média diária acima de R$ 300 mil. Tal restrição ajuda a mitigar impactos de distorções de preço e rentabilidade.

E por que usamos estas 2 métricas?

Dividend Yield (DY)

representa o retorno em dividendos distribuídos aos cotistas nos últimos 12 meses. Importante destacar que os FIIs são obrigados por lei a distribuir no mínimo 95% dos seus resultados semestrais aos seus cotistas. A grande maioria dos fundos adota a política de distribuição mensal desses valores, sendo um atrativo para este tipo de produto, que conta ainda com a isenção de Imposto de Renda sobre os rendimentos*

*Apenas para FIIs com cotas negociadas exclusivamente em bolsa ou mercado de balcão organizado; com no mínimo, 50 cotistas; e quando o cotista em questão possui menos de 10% das cotas do fundo

P/VP

é o indicador que mostra quanto o preço da cota negociado na bolsa está em relação ao valor patrimonial do fundo. Caso esse número seja maior que 1, a cota do FII negocia com um prêmio em relação ao valor “justo” da sua carteira. Caso contrário, a cota negocia com um desconto. Existem diversos motivos para o mercado negociar as cotas a preços diferentes da patrimonial – Por isso, é importante entender o racional por trás daquele valor e as perspectivas para cada fundo

Qual o objetivo do “Quem tá barato?” ?

Trata-se de uma ranking quantitativo com base nos números de P/VP e DY dos últimos 12 meses. Vale destacar que este material não tem como objetivo a recomendação. A escolha de investimento em um FII deve levar em consideração a qualidade dos ativos do fundo, a experiência do time de gestão e as perspectivas para aquela carteira diante do cenário macroeconômico.

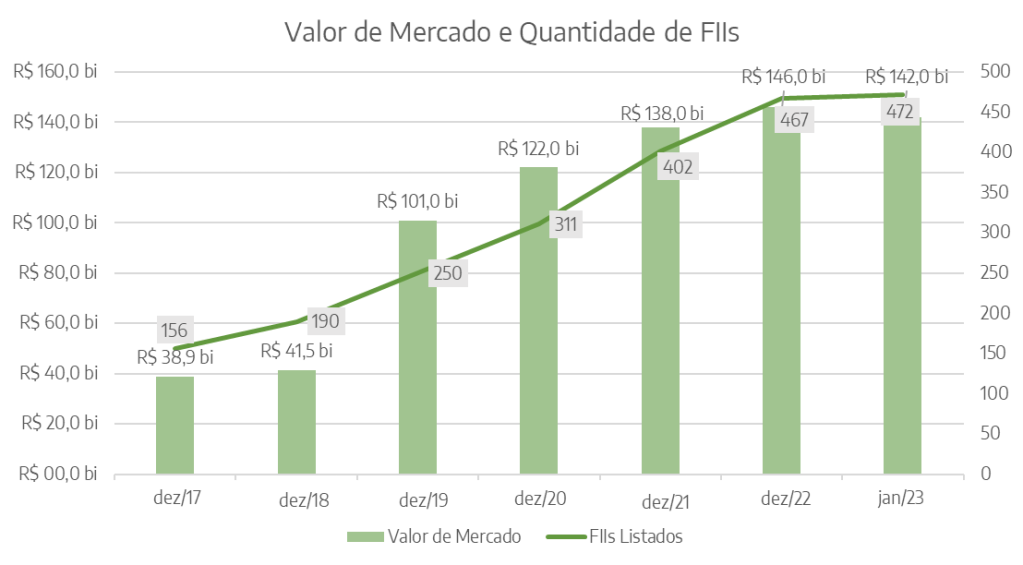

O Quem tá barato? busca ajudar os investidores no monitoramento do mercado de Fundos Imobiliários, diante do crescimento exponencial desta indústria nos últimos anos.

Atualmente, existem mais de 470 FIIs listados na B3 com valor de mercado de R$ 142 bilhões. Em 2017, o mercado de FIIs somava R$ 38,9 bilhões dividido em 156 fundos.

Sabemos que diante de uma amostra grande de FIIs que temos no mercado, muitas vezes o investidor não consegue acompanhar todas as oportunidades. Neste contexto, o Ranking pode trazer nomes antes não avaliados e, quem sabe, novos FIIs para compor sua carteira.

Comentários do mês: Após uma retomada dos FIIs nos últimos dias de 2022, os primeiros dois meses de 2023 foram negativos, principalmente para os fundos de Tijolo e FoFs, com o IFIX caindo 2,00% no período. Neste contexto, em fevereiro, os FIIs de Tijolo (Shoppings, Lajes Corporativas, Logística, Híbridos) tiveram um aumento médio no Score de 2,0% (vs. +7,9% no mês anterior), ou seja, ficaram ainda mais baratos. Os FIIs de CRIs, apesar da retomada dos dividendos após 3 meses de deflação e projeções de IPCA elevado nos próximos meses, também observaram uma subida média do Score de 3,3% (vs. +5,0% no mês anterior). Vale ressaltar que o cenário para crédito se tornou mais desafiador, com a manutenção de juros altos por tempo mais longo do que inicialmente esperado e um cenário de desaceleração econômica. Neste contexto, estamos observando alguns eventos de crédito e renegociações, que vem impactando a cota de fundos com exposição à segmentos mais arriscados.

Importante destacar que o aumento (diminuição) do Score significa que os fundos se tornaram mais (menos) baratos, ou seja, o preço caiu (subiu) em relação ao seu valor patrimonial e/ou seu dividend yield aumentou (diminuiu).

Acreditamos que o mercado de FIIs deve seguir com uma volatilidade mais elevada nos próximos períodos – ao menos até que consiga ter uma maior visibilidade quanto ao ambiente fiscal e político. Entretanto, acreditamos que o momento atual traz oportunidades interessantes de entrada em fundos bastante descontados – reforçando sempre a importância de complementar a avaliação quantitativa, com uma análise qualitativa e de risco das carteiras dos fundos, experiência do time de gestão e perspectivas para cada segmento.

Abaixo apresentamos o Top 5 do Ranking Quem tá barato? dividido por segmento (Lajes Corporativas, Logística, Shoppings, Híbrido, Recebíveis e FoF), possibilitando a comparação entre os FIIs.

*Importante destacar que utilizamos números de períodos passados, o que não representa garantia para o futuro.

Ranking de FIIs

| LAJES CORPORATIVAS | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| XP PROPERTIES FII | XPPR11 | XP Asset Management | R$ 545.397.975,50 | R$ 792.019,91 | 26,94% | 0,33% | 15,00% | 0,35 | 2,91 | 4,29 | ↑ |

| AUTONOMY EDIFÍCIOS CORPORATIVOS FII | AIEC11 | Autonomy Investimentos | R$ 454.619.127,52 | R$ 527.251,12 | 15,15% | 1,22% | 14,94% | 0,68 | 2,16 | 2,21 | ↑ |

| REC RENDA IMOBILIÁRIA FII | RECT11 | BRL Trust Investimentos | R$ 798.131.351,87 | R$ 633.405,20 | 14,21% | 1,05% | 11,99% | 0,56 | 1,99 | 2,16 | ↑ |

| RBR PROPERTIES FII | RBRP11 | RBR Asset Management | R$ 951.532.894,45 | R$ 1.272.521,29 | 25,23% | 0,61% | 10,24% | 0,57 | 1,73 | 1,79 | ↑ |

| BTG PACTUAL CORPORATE OFFICE FUND FII | BRCR11 | BTG Pactual Gestora de Recursos | R$ 2.653.592.592,99 | R$ 1.912.318,26 | 17,64% | 0,81% | 10,11% | 0,57 | 1,69 | 1,76 | ↑ |

| LOGÍSTICA | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| BLUEMACAW LOGÍSTICA FII | BLMG11 | BlueMacaw | R$ 361.649.669,40 | R$ 591.309,74 | 23,72% | 1,15% | 14,86% | 0,70 | 1,68 | 2,13 | ↑ |

| PÁTRIA LOGÍSTICA FII | PATL11 | VBI Real Estate | R$ 489.269.975,99 | R$ 989.901,59 | 18,52% | 0,96% | 11,55% | 0,62 | 1,37 | 1,86 | ↑ |

| RBR LOG FII | RBRL11 | RBR Asset Management | R$ 709.284.653,49 | R$ 518.422,01 | 17,10% | 0,80% | 10,69% | 0,69 | 1,36 | 1,54 | ↑ |

| HSI LOGÍSTICA FII | HSLG11 | Hemisfério Sul Investimentos | R$ 1.327.747.793,11 | R$ 576.566,87 | 16,90% | 0,89% | 10,69% | 0,74 | 1,10 | 1,45 | ↑ |

| LOGCP INTER FII | LGCP11 | Inter Asset | R$ 280.880.455,41 | R$ 344.437,02 | 16,04% | 0,78% | 9,92% | 0,73 | 1,22 | 1,37 | ↑ |

| SHOPPING | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| HSI MALLS FII | HSML11 | Hemisfério Sul Investimentos | R$ 1.521.256.135,18 | R$ 2.363.073,46 | 15,98% | 0,94% | 10,09% | 0,83 | 1,27 | 1,22 | ↓ |

| MALLS BRASIL PLURAL FII | MALL11 | Genial Banco | R$ 1.099.470.281,15 | R$ 1.527.246,49 | 12,22% | 0,79% | 9,17% | 0,83 | 1,03 | 1,10 | ↑ |

| HEDGE BRASIL SHOPPING FII | HGBS11 | Hedge Investments | R$ 2.213.923.649,27 | R$ 1.702.293,79 | 15,69% | 0,77% | 8,86% | 0,81 | 0,96 | 1,09 | ↑ |

| VINCI SHOPPING CENTERS FII | VISC11 | Vinci Partners | R$ 2.311.553.641,72 | R$ 2.435.628,32 | 14,00% | 0,78% | 8,52% | 0,85 | 0,90 | 1,00 | ↑ |

| XP MALLS FII | XPML11 | XP Asset Management | R$ 2.151.430.403,56 | R$ 3.504.762,24 | 15,15% | 0,79% | 8,80% | 0,98 | 0,89 | 0,89 | ↑ |

| HÍBRIDO (TIJOLO/DESENVOLVIMENTO) | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| TORDESILHAS EI FII | TORD11 | R Capital Asset | R$ 490.440.876,72 | R$ 600.416,39 | 20,59% | 0,93% | 15,88% | 0,36 | 2,62 | 4,39 | ↑ |

| SANTANDER RENDA DE ALUGUÉIS FII | SARE11 | Santander Brasil Asset Management | R$ 869.065.060,53 | R$ 1.247.351,64 | 19,23% | 1,03% | 12,91% | 0,63 | 1,78 | 2,06 | ↑ |

| RIZA ARCTIUM REAL ESTATE FII | RZAT11 | Riza Asset Management | R$ 371.583.955,47 | R$ 1.852.419,95 | 15,41% | 1,13% | 16,36% | 0,85 | 1,94 | 1,91 | ↓ |

| TG ATIVO REAL FII | TGAR11 | TG Core Asset | R$ 1.821.734.452,51 | R$ 3.630.232,26 | 14,19% | 1,16% | 15,06% | 0,89 | 1,35 | 1,69 | ↑ |

| RIO BRAVO RENDA VAREJO FII | RBVA11 | Rio Bravo Investimentos | R$ 1.235.324.531,19 | R$ 821.507,81 | 10,79% | 1,03% | 13,25% | 0,87 | 1,33 | 1,53 | ↑ |

| CRIs (RECEBÍVEIS) | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| HECTARE CE FII | HCTR11 | Hectare Capital | R$ 2.662.283.878,50 | R$ 7.794.481,71 | 21,08% | 0,95% | 19,06% | 0,62 | 1,97 | 3,08 | ↑ |

| VERSALHES RECEBÍVEIS IMOBILIÁRIOS FII | VSLH11 | R Capital Asset | R$ 313.054.506,69 | R$ 842.250,65 | 20,16% | 0,79% | 17,24% | 0,68 | 1,69 | 2,54 | ↑ |

| DEVANT RECEBÍVEIS IMOBILIÁRIOS FII | DEVA11 | Devant Asset | R$ 1.420.869.973,77 | R$ 3.675.834,45 | 14,50% | 1,15% | 17,08% | 0,76 | 1,69 | 2,26 | ↑ |

| BARIGUI RENDIMENTOS IMOBILIÁRIOS I FII | BARI11 | Bari Asset | R$ 441.182.476,84 | R$ 929.480,19 | 10,24% | 1,07% | 16,95% | 0,84 | 1,81 | 2,01 | ↑ |

| BANESTES RECEBÍVEIS IMOBILIÁRIOS FII | BCRI11 | Banestes DTVM | R$ 628.182.442,20 | R$ 928.164,53 | 12,97% | 0,84% | 16,42% | 0,85 | 1,61 | 1,94 | ↑ |

| FUNDO DE FUNDOS (FoFs) | |||||||||||

| FII | Ticker | Gestão | PL (jan/23) | Liquidez Diária | Volatilidade 12 meses | DY mês | DY 12 meses | P/VP | Score fev/23 | Score Atual | Variação no mês |

| MORE REAL ESTATE FOF FII | MORE11 | More Invest | R$ 188.535.634,82 | R$ 478.123,43 | 14,48% | 1,09% | 12,88% | 0,76 | 1,70 | 1,70 | ↓ |

| CAPITÂNIA REIT FOF FII | CPFF11 | Capitânia Investimentos | R$ 197.712.406,11 | R$ 786.811,54 | 15,32% | 0,59% | 12,65% | 0,76 | 1,41 | 1,67 | ↑ |

| BLUEMACAW RENDA+ FOF FII | BLMR11 | BlueMacaw | R$ 192.139.436,48 | R$ 477.479,14 | 20,51% | 1,05% | 13,97% | 0,84 | 1,49 | 1,66 | ↑ |

| BRASIL PLURAL ABSOLUTO FUNDO DE FUNDOS FII | BPFF11 | Genial Investimentos | R$ 322.269.846,68 | R$ 451.503,58 | 14,47% | 1,01% | 13,52% | 0,85 | 1,41 | 1,60 | ↑ |

| MOGNO FOF FII | MGFF11 | Mogno Capital | R$ 629.917.970,04 | R$ 1.003.081,96 | 15,82% | 0,99% | 12,38% | 0,78 | 1,49 | 1,59 | ↑ |

Benchmarks

| Índice | Volatilidade 12 meses | Retorno 12 meses | DY 12 meses | P/VP |

| CDI | 0,04% | 13,13% | – | – |

| IFIX | 4,89% | 2,46% | 12,42% | 0,89 |

| Carteira Órama FII | 5,32% | 7,71% | 13,52% | 0,93 |

| Carteira Renda FII | 6,02% | 6,49% | 16,95% | 1,01 |

| Carteira Valorização FII | 9,12% | 2,00% | 12,00% | 0,74 |

Confira também o Quem rendeu mais? deste mês, um Ranking de Fundos de Investimento que se destacaram nos últimos períodos.

Este material foi elaborado pela Órama DTVM S.A. em conjunto com os gestores. O presente documento tem propósito meramente informativo não constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações aqui contidas não levam em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico. Este material não é uma recomendação de produtos e não pode ser considerado como tal, bem como não se trata de qualquer tipo de análise ou aconselhamento para a realização de investimento, não devendo ser utilizadas com esses propósitos, nem entendidas como tais. Antes de tomar qualquer decisão de investimento, aconselhamos que o investidor entre em contato com seu assessor para orientação financeira com base em suas características e objetivos pessoais. Os investimentos em fundos estão sujeitos a riscos específicos de mercado. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA. FUNDOS DE INVESTIMENTO NÃO CONTAM COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU DO FUNDO GARANTIDOR DE CRÉDITOS – FGC. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama. As informações deste material estão atualizadas até 09/03/2023