BTG Pactual – Oportunidades em operações estruturadas.

BTG Pactual

BANCOS

Oportunidades em operações estruturadas.

Novos recursos líquidos desaceleram, e atingem R$ 43 bi.

Na sigla em inglês, o Net New Money atingiu a cifra de R$ 43 bilhões, e chegou ao patamar de AuC de R$ 1,3 trilhões. A receita total foi de R$ 4,8 bilhões, um aumento de 10% na comparação anual. O lucro líquido ajustado foi de R$ 2,2 bilhões, número em linha com as expectativas do mercado.

Resultados das diferentes áreas.

As áreas de Empréstimos Corporativos (+46% YoY) e Asset Management (+41%YoY) foram destaques no crescimento, e compensaram o pior desempenho do Investment Banking (-26% YoY). Em Sales & Trading o resultado foi flat na comparação anual e a operação de Wealth Management apresentou expansão de 22% ano a ano. O ROE do banco fechou o trimestre em alta de 1,8p.p na comparação anual, mas em queda de 1,1p.p na comparação com o 4T22, atingindo a casa de 20,9%.

BTG Pactual alia rentabilidade consistente com crescimento.

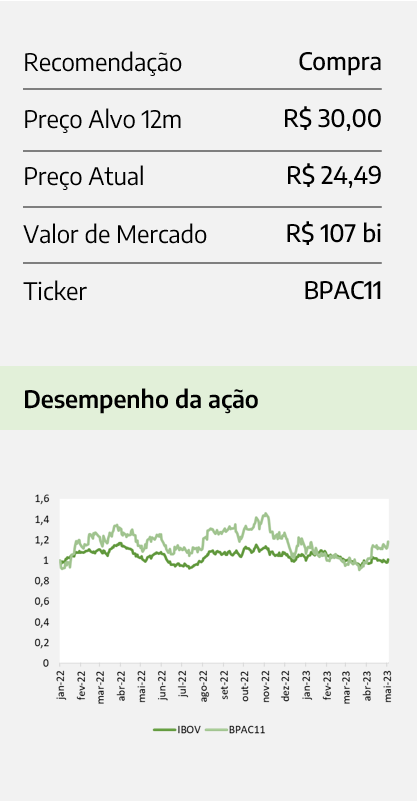

Ao longo dos últimos 3 anos, passamos por um período em que o mercado vinha premiando cada vez mais o crescimento, sem considerar lucratividade. Nos últimos meses, cada uma destas empresas de crescimento teve a sua ação bastante descontada, puxada por juros em alta e uma racionalização dos mercados. Vemos na ação do BTG uma forma de se expor a uma empresa de crescimento robusto, sem abrir mão de lucratividade adequada, fato que temos notado trimestre a trimestre através do ROE da companhia. O BTG tem hoje valor de mercado de R$ 107 bilhões, e portanto negocia a um múltiplo alto de preço/valor patrimonial. Mesmo assim, entendemos que vale a pena se posicionar no ativo, tendo em vista um investimento de prazo mais longo no contexto de uma carteira acionária diversificada.

Vemos atratividade em operações estruturadas.

Destaque para o Booster Ko que a nossa mesa de operações vem trazendo como oportunidade, abrindo a possibilidade do cliente ganhar nesse momento de maior incerteza para o mercado acionário brasileiro um retorno dobrado até a barreira dos 20%. Ou seja, o cliente fica exposto à ação com possibilidade de ganho dobrado até 20% de alta. Se por acaso, a valorização for maior que 20%, o cliente fica com retorno travado em 20,10%. No cenário de queda do papel, o cliente terá a desvalorização equivalente à queda do ativo. Clique no botão de download abaixo e confira as condições. ¹

Invista conosco! Abra a sua conta já.

1 – Operação calculada tendo em vista condições de mercado para o dia 15 de maio de 2023. Para números atualizados, entre em contato com a nossa mesa de operações no telefone (21) 3797-9737.

Disclaimer disponível no relatório completo. Acesse o documento clicando no link abaixo.