Carteira Órama FII (Arrojada) – Janeiro de 2023

Carteira Órama FII (Arrojada) – Janeiro de 2023

PERFORMANCE l DEZEMBRO 2022:

O mês de dezembro foi marcado pelo foco em definições políticas importantes. O desenrolar da PEC de Transição assim como a indicação dos integrantes do próximo governo fizeram preço a cada nova notícia. A PEC foi desidratada e o espaço aberto no teto dos gastos de R$ 145 bilhões será por apenas um ano. Esse enxugamento, contudo, não reduz o desafio de controlar os gastos públicos e uma nova regra fiscal deve ser discutida no primeiro semestre do ano que vem, junto com uma proposta de reforma tributária.

Um dos pontos de maior tensão foi a desagregação do atual Ministério da Economia. Fernando Haddad foi indicado para a Fazenda, Geraldo Alckmin chefiará a pasta da Indústria e Comércio e Simone Tebet deve assumir o Planejamento. Essa composição área econômica, reúne possíveis presidenciáveis para 2026, de modo que há pressão para aumento dos gastos.

Ainda, tivemos decisão do Copom no dia 07, com manutenção da Selic em 13,75%. Na ata, os membros do Comitê reforçam que continuam atentos aos riscos fiscais.

No mercado de juros futuros, a ponta mais curta e o vértice intermediário da curva recuaram, ao passo que o vértice longo abriu. Essa mudança na inclinação reflete uma percepção de aumento de risco fiscal levando a manutenção dos juros altos por mais tempo.

O cenário doméstico foi marcado pela volatilidade. O Ibovespa chegou a recuar mais de 8,5% e depois subiu 6,7% na última quinzena do mês, acumulando uma queda de 2,45% no período.

O movimento do mercado de FIIs foi similar, com o IFIX chegando a cair 3,7% nas primeiras duas semanas de dezembro, e fechando o mês no zero a zero. A recuperação no final de dezembro já era esperada. Historicamente, observamos os fundos imobiliários se comportarem desta maneira no final do ano, justificado também pela distribuição de dividendos extraordinários no último mês do semestre, de forma a cumprir com a Lei 8.668/93.

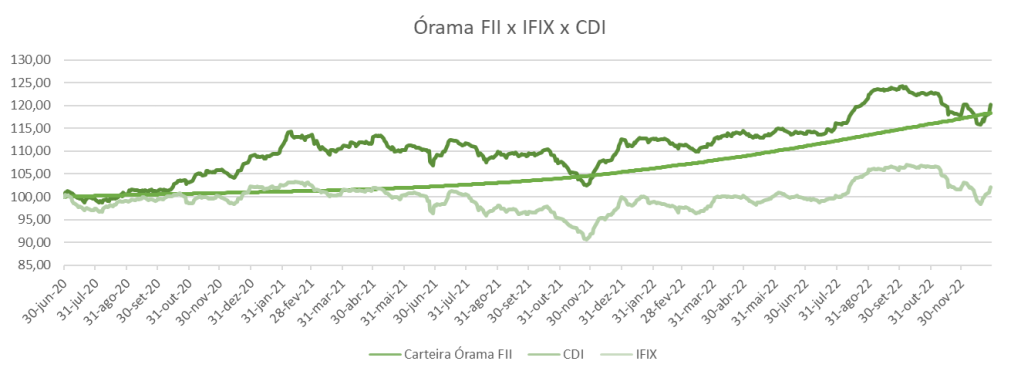

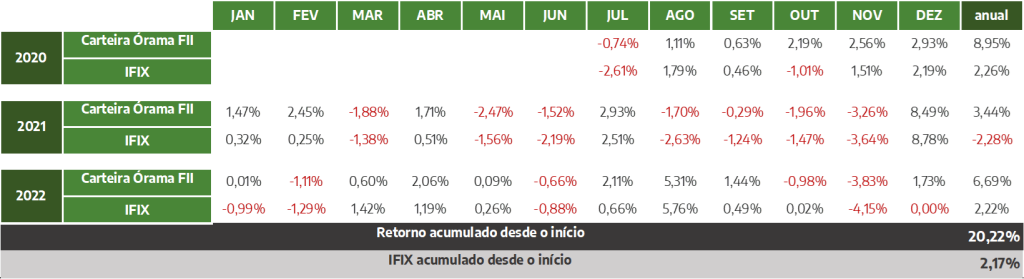

Neste contexto, a Carteira Órama FII se beneficiou diretamente da retomada de FIIs descontados, e encerrou o mês com um retorno positivo de 1,73%. Quanto a performance no ano, tivemos mais um ciclo positivo e superando o benchmark, com a carteira apresentando um desempenho de +6,69% vs. IFIX +2,22%.

Desde o seu início em julho de 2020, a Órama FII entregou um retorno de 20,22%, enquanto o índice subiu 2,17%. O resultado da carteira se explica pelo acompanhamento constante e próximo do mercado pelo time de análises, aproveitando oportunidades que se beneficiam do cenário macro e micro. Além disso, buscamos trazer um perfil mais defensivo para a carteira em momentos de maior volatilidade, como o que estamos observando nos últimos períodos.

Para o ano de 2023, seguiremos com o compromisso de entregar uma carteira diversificada e buscando fundos de qualidade e com potencial de retorno acima da média. Acreditamos que teremos um ano desafiador, tanto no contexto doméstico quanto internacional – o que reforça a importância do acompanhamento da indústria de FIIs e demais indicadores, pois são nesses momentos que conseguimos nos diferenciar e aproveitar as melhores oportunidades.

ATRIBUIÇÃO DE PERFORMANCE DA CARTEIRA:

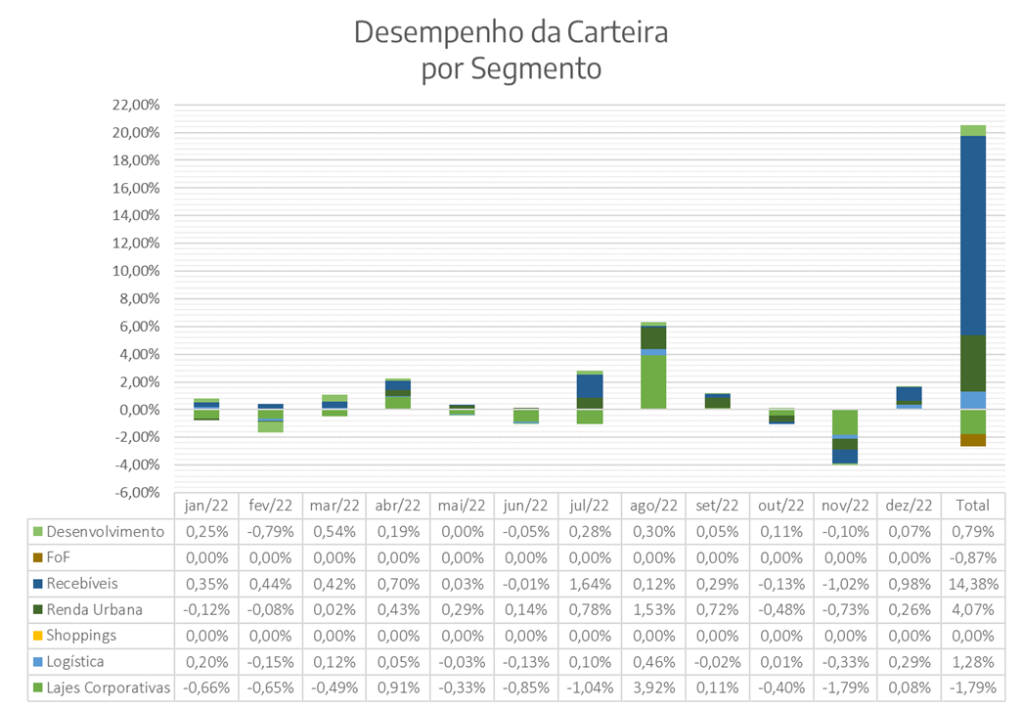

O gráfico reforça o movimento observado no mercado de FIIs como um todo:

- Recebíveis: responsável por grande parte do resultado da carteira. Isso se justifica principalmente pela alocação em FIIs de CRIs High Yield que se beneficiaram diretamente da aceleração da inflação desde o final de 2020, além de terem spreads acima da média. Atualmente estamos buscando maior exposição a FIIs com CRIs atrelados ao CDI, que se beneficiam do cenário de aumento da taxa de juros, e carteiras High Grade com preços descontados (menor risco e yields elevados). Este segmento, por conseguir distribuir mensalmente a variação dos indexadores, e por possuir uma maior resiliência de fluxo de caixa, traz um perfil mais defensivo para nossa carteira;

- Renda Urbana: com o segundo melhor desempenho na Carteira, os fundos de varejo vem se destacando dentre os FIIs de Tijolo. O segmento ainda é recente, com poucas opções no mercado, porém com potencial elevado de crescimento. A gestão ativa dos 2 FIIs (HGRU11 e TRXF11) vem trazendo resultados acima da média com a venda de imóveis com lucro e aquisição de novos ativos a taxas de retorno atrativas. Além disso, os contratos de aluguel de longo prazo trazem uma segurança adicional aos investidores.

- Logística: esse segmento vinha desde 2020 apresentando um desempenho positivo diante do aquecimento do setor com o crescimento do e-commerce no país. O segmento imobiliário logístico segue bastante aquecido, com alta demanda, e oferta restrita. Nesse contexto, prezamos pela seleção de FIIs com ativos de qualidade, bons contratos e cap rates acima da média;

- Lajes Corporativas: a aposta no segmento se deve a expectativa de reversão do cenário atual, com a reabertura da economia pós pandemia e fim do ciclo de alta de juros. Observamos diversos fundos com imóveis de ótima qualidade em regiões premium sofrendo descontos exagerados no mercado secundário e com potencial de fechamento de vacância nos próximos períodos. Entretanto, o risco fiscal atual e movimentos da curva de juros, vem dificultando a retomada deste segmento. Temos uma visão de retomada destes fundos, com alto potencial de valorização no longo prazo.

DISTRIBUIÇÃO MÉDIA DE DIVIDENDOS DA CARTEIRA:

Este mês os fundos que compõem a Carteira Órama FII distribuíram em média R$ 0,98/cota. A queda dos últimos meses está relacionada ao período de deflação (julho-setembro) que tivemos este ano, e seu impacto direto na distribuição dos FIIs de CRIs com carteiras atreladas ao IPCA.

Entretanto, este mês já vimos um aumento, tendo em vista o IPCA positivo nos meses de outubro e novembro. Neste contexto, esperamos dividendos crescentes para os próximos meses, considerando o período de defasagem (cerca de 2-3 meses) na distribuição da correção monetária pelos fundos de papel.

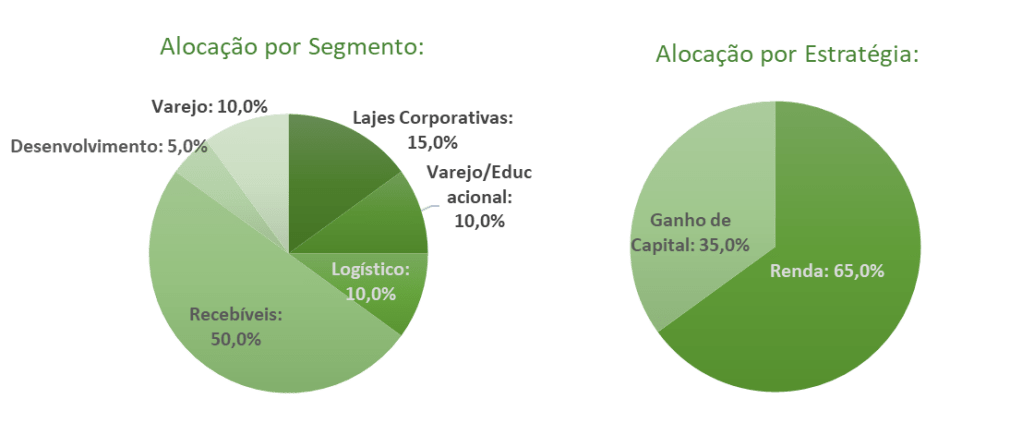

Além disso, é importante reforçar que esta carteira é diversificada em relação à estratégia: Renda e Ganho de Capital. A exposição a cada estratégia é definida de acordo com a visão de mercado e projeções do time de análise.

Para aqueles investidores que buscam 100% a estratégia de Renda Passiva, recomendamos que conheça também a Carteira Órama Renda. Para aqueles que tem como objetivo ganho de capital através da compra de ativos descontados, vale a pena conferir a Carteira Órama Valorização.

MOVIMENTAÇÕES l JANEIRO 2023:

Não ocorreram alterações em nossa recomendação para janeiro/2023.

→Mantemos uma alocação mais defensiva na Carteira Órama FII, com 50% em FIIs de Recebíveis, que trazem uma maior resiliência de fluxo de caixa e conseguem entregar mensalmente a variação dos indexadores (IPCA, IGP-M, CDI), além de Fundos de Tijolo com imóveis de qualidade, taxas de retorno atrativas e inquilinos com baixo risco de crédito. Buscamos também oportunidades de ganho de capital em FIIs que tiveram seus preços mais descontados diante do cenário macro atual.

RECOMENDAÇÕES:

BRCR11 – BC FUND:

O BRCR11 é o maior e um dos principais fundos de lajes corporativas listados na B3 atualmente. Conta com um portfólio de 15 ativos, majoritariamente imóveis de elevado padrão construtivo (AAA) na cidade de São Paulo, com uma menor participação em empreendimentos no Rio de Janeiro (30% da receita). A qualidade dos imóveis e dos principais inquilinos traz maior segurança aos riscos da pandemia inerentes ao setor de lajes. O fundo atualmente possui uma vacância física de 23,5% e financeira de 17,7%, sendo referente a alguns imóveis em SP e apenas 1 ativo no RJ (Torre Almirante – Centro). Entendemos que o fechamento de vacância nos imóveis de SP deve ocorrer mais rápido que no RJ, que é uma região corporativa mais desafiadora. Esse aumento na ocupação no médio/longo prazo perante a retomada do ciclo imobiliário demonstra um upside relevante para os investidores, tendo em vista que o fundo vem negociando a descontos significativos no secundário.

HGRE11 – CSHG REAL ESTATE:

Gerido pelo Credit Suisse, seu portfólio conta com 19 imóveis, com maior exposição em São Paulo. Apesar de bastante pulverizada, a vacância financeira do portfólio não é baixa, atualmente em 22%. Quanto às atividades comerciais, o fundo está bastante ativo na busca por novos locatários para ocupar as áreas vagas, e já vem anunciando novas locações. Segundo informado pelo gestor, o fechamento de vacância e aumento de renda recorrente são os principais objetivos para 2022. Considerando os preços de aluguel pedidos e redução de custos, o fundo possui potencial de entrega de R$ 1,05/cota (DY ~10% – preço de mercado atual). O HGRE está passando por um período de renovação do portfólio, buscando o aumento da participação em determinados ativos e a alienação de imóveis fora de São Paulo, de participação minoritária e/ou monousuários. Essa estratégia vem gerando ganhos de capitais adicionais, e reforça o foco na gestão de imóveis de maior qualidade.

JSRE11 – JS REAL ESTATE:

O JSRE possui um portfólio de alto padrão construtivo e ótima localização, com 99% das receitas expostas à cidade de São Paulo e vacância financeira de 9,5%. Importante destacar que o time de gestão vem realizando um trabalho comercial bastante ativo e eficaz, de forma a reduzir a vacância da carteira e alongar os prazos de vencimento dos contratos vigentes. Neste contexto, conseguiram negociar a renovação de 100% dos contratos que venceriam este ano, e além disso, apenas nos últimos 2 meses, reduziram em 34% a vacância do fundo.

HGRU11 – CSHG RENDA URBANA:

O HGRU passou por uma mudança de estratégia, focando na pulverização de sua carteira em outros locatários e outros segmentos de atuação. Deixou de ser um fundo monoativo e monoinquilino do segmento educacional e expandiu portfólio também para segmento de varejo. A composição da receita hoje é dividida em 50% varejo-supermercados, 21% varejo de vestuário e 29% educacional. Além disso, 82% dos contratos são atípicos (média 12 anos), que traz maior resiliência para os resultados do fundo, principalmente no cenário de incertezas atual. Atualmente o portfólio apresenta 0% de vacância física e financeira.

Vale ressaltar a gestão ativa do portfólio, com foco em destravar parte do valor dos imóveis da carteira, que na visão do gestor, estão sub precificados frente ao mercado de FIIs, além de garantir um aproveitamento das oportunidades de reciclagem dos ativos do fundo com relevante ganho de capital. Só este ano, o HGRU já vendeu mais de R$ 150 milhões em imóveis, com 31% de lucro (R$ 2,52/cota).

TRXF11 – TRX REAL ESTATE:

*Em Restrição (Oferta em andamento)

BTLG11 – BTG LOGÍSTICO:

O fundo pertencia à TRX e, no final de 2019, migrou sua gestão para o BTG, se tornando o único fundo de logística do BTG listado na B3. Os contratos de aluguel são 45% atípicos com média ponderada de vencimento dos contratos de 6 anos, e firmados com locatários de boa qualidade (Natura, BRF, Mercado Livre, Ambev, entre outras). 82% dos imóveis estão localizados em SP, sendo que metade desses ativos está dentro do raio de 30km da cidade (área bastante demanda). O BTLG vem realizando boas aquisições por meio de suas últimas emissões: ativos logísticos de qualidade, com bom risco de crédito dos inquilinos, além de conseguir negociar taxas de retorno em média acima de 8% a.a. Além disso, o time de gestão tem atuado de forma bastante ativa no portfólio atual: no primeiro semestre deste ano, o fundo firmou 7 novos contratos de locação, reduzindo sua vacância, além de ter gerado um aumento real nos valores de locação e estendido o prazo médio de vencimento da carteira.

Importante destacar que em outubro foi concluída a incorporação do VVPR11 e BLCP11 (FII de Logística) pelo BTLG11, levando o fundo a um Patrimônio Líquido de mais de R$ 2 bilhões. Neste cenário enxergamos sinergias relevantes a serem aproveitadas, gerando uma melhora na diversificação e resultados para o fundo do BTG nos próximos períodos.

DEVA11 – DEVANT RECEBÍVEIS:

O DEVA11 tem a proposta de ser um fundo de renda, com foco em investimentos de renda fixa, priorizando CRIs de lastro pulverizado em busca de retornos elevados por trás de uma estrutura robusta de garantias. A carteira é diversificada por segmentos, alocando 31% corporativo, 20% em multipropriedade, 15% em loteamento, 13% incorporação vertical e 5% shoppings. A metodologia de gestão se baseia em uma série de travas de alocação de forma a mitigar risco de concentração de seu portfólio. Devido a exposição à segmentos mais arriscados, a metodologia de gestão se baseia em uma série de travas de alocação de forma a mitigar riscos de seu portfólio. Além disso, 85% dos CRIs são series seniores ou única, e apenas 15% subordinada. O time de gestão faz um acompanhamento próximo a todas operações. Atualmente a carteira do DEVA está diversificada em mais de 55 operações em todo Brasil, com 99% de exposição à inflação (IGP-M e IPCA) e um LTV (loan-to-value) médio de 46%, com uma taxa média de carrego de inflação +10,41% a.a.

Importante destacar que diante da deflação pontual observada nos últimos meses, o DEVA11 possui um diferencial relevante em relação a proteção dos CRIs. 99% das operações da carteira possuem proteção contra variação de preços negativa sobre os pagamentos – ou seja, nos meses com deflação, a correção monetária do papel é zerada, e o CRI paga 100% da taxa pré acordada. Por fim, vale ressaltar que em outubro o IPCA teve uma variação positiva de 0,59%, encerrando assim a sequencia de 3 meses de deflação. Diante disso, considerando a defasagem de cerca de 2 meses para distribuição da correção monetária pelos fundos, acreditamos que a partir de dezembro o DEVA11 inicie o movimento de aumento de dividendos.

RBRY11 – RBR CRÉDITO ESTRUTURADO:

Atualmente o portfólio está diversificado em 33 operações, com rentabilidade média de CDI + 4,5%, duration de 2,6 anos e uma razão de garantias de 1,7x o valor investido. A carteira é composta por crédito corporativo (41%), uma parcela menor em CRIs pulverizadas (28%), 20% em financiamento de obras e os 11% restantes em CRIs de estoque (quando o incorporador das unidades residenciais prontas como garantia e amortiza a operação conforme a venda dessas unidades). Em relação a indexadores, 51% do portfólio está atrelado ao CDI e 48% à inflação.

Vale ressaltar que para os próximos meses, o fundo deve continuar entregando bons rendimentos, principalmente devido a sua exposição ao CDI (ainda em patamares elevados), proteção contra deflação em parte dos CRIs, reserva de lucro acumulada e ao resultado acruado de inflação ainda não distribuído. Além disso, a RBR tem uma gestão bastante ativa do portfólio de CRIs, e consegue realizar transações interessantes com geração de retornos adicionais para o fundo e seus cotistas.

VGIR11 – VALORA CRI CDI:

O Fundo tem como objetivo investimento em CRIs, com maior concentração em operações indexadas ao CDI. A carteira do fundo possui mais de 40 CRIs, sendo 96% indexados ao CDI (+4,9%). A maioria dessas operações possui lastros do segmento residencial, e duration mais curta. Parte das operações são de estoque pronto, ou seja, o devedor dá como garantia unidades prontas do empreendimento, e os recebíveis são ligados às vendas dos imóveis. Outro tipo de operação que tem na carteira é as de financiamento de terreno, na qual é dado um contrato de permuta como garantia. Além disso, o fundo possui também operações de risco corporativo. A política de investimento do fundo também determina certos critérios que trazem maior resiliência para carteira, como a exposição mínima de 20% à CRIs com rating de agência internacional superior a A-.

RBHG11 – RIO BRAVO HIGH GRADE:

O RBHG investe a maior parte da carteira em CRIs high grade (de baixo risco), e até 30% do portfólio em CRIs high yield com garantias robustas, de forma a elevar a taxa média da carteira. Atualmente 73% dos CRIs da carteira são indexados ao IPCA (+7,3%), 23% a CDI (+5,9%) e 4% ao IGPM (+8,5%). Essa carteira possibilita que o investidor consiga aproveitar o cenário de aumento de juros, assim como os indicadores de inflação ainda acelerados que estamos observando. Nossa recomendação está baseada principalmente no preço que o fundo negocia no secundário. A cota do RBHG11 negocia com 10% de desconto em relação a cota patrimonial, o que resulta em yields bastante elevados quando comparado aos pares. Neste contexto, o fundo entrega um dividend yield em linha com carteiras 100% high yield, ou seja, portfólios com operações bem mais arriscadas.

*Em Restrição (Oferta em andamento)

TGAR11 – TG ATIVO REAL:

Fundo de gestão TG Core Asset, atua no mercado de desenvolvimento imobiliário, com foco na região do cinturão da soja (Goiânia, parte do Mato Grosso e Maranhão). A estratégia de investimento se divide em: 1) CRIs (7% do PL): financiamento a incorporadores, por meio da aquisição de uma carteira de recebíveis, com garantias reais e colchão de sobregarantias. Atualmente a carteira tem uma taxa média de inflação+10%, duration de 2,8 anos, e conta com ampla gama de garantias, apresentando uma razão do valor presente dos direitos creditórios pelo saldo devedor dos CRIs de cerca de 230%. Essa estratégia permite a geração de resultados recorrentes, por se tratar de investimento em renda fixa com pagamento de juros periódicos; 2) Participações Diretas (90% do PL): adquire participação direta no empreendimento (Loteamento, Incorporação Vertical). Nessa estratégia o fundo se torna sócio do projeto, e consequentemente detentor de uma parcela dos lucros (prêmio de equity). Atualmente, o fundo possui participação em 176 empreendimentos em 106 municípios. Com a maturação dos empreendimentos da carteira, o fundo vem entregando dividendos crescentes e acima da média do mercado nos últimos meses

Confira também a nossas Estratégias de Investimento para esse mês.

DISCLAIMER

AVISOS IMPORTANTES:

"Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com um(a) ou mais companhias/fundos a que se refere este relatório. A Órama está atuando como Participante Especial no âmbito da oferta pública de valores mobiliários de emissão do TRX Real Estate FII (TRXF11)e Riza Akin FII(RZAK11)na presente data. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama."