Carteira Consistência FII – Outubro de 2022

Carteira Consistência FII – Outubro de 2022

PERFORMANCE l SETEMBRO 2022:

Setembro foi marcado por decisões de política monetária no mundo todo. No mês, os Bancos Centrais Europeu e Americano aumentaram em 75 pontos-base (bps) suas taxas de juros. No Brasil, tivemos manutenção da Selic em 13,75%, indicando um provável fim de ciclo, apesar de o Banco Central ter deixado a porta aberta para futuros ajustes. Na Ata, o Copom enfatizou a manutenção da taxa por um período “suficientemente prolongado” a fim de garantir a convergência da inflação para a meta. Além disso, outros países como Inglaterra e Suíça também seguiram a tendência de alta de juros.

O temor de uma retração da economia global continua a assombrar o mercado. Seguindo o movimento do exterior, ainda que em menor magnitude, o Ibovespa quebrou a tendência de alta vista desde julho, caminhando para fechar com uma leve desvalorização no mês. O momento do ciclo de juros antecipado frente aos outros países impulsiona a exposição dos investidores a ativos de risco no mercado doméstico, permitindo seu descolamento do exterior na maior parte do mês.

Do ponto de vista político, setembro foi marcado pelas campanhas eleitorais e por uma consolidação da disputa entre Lula e Bolsonaro. A sinalização de apoio do ex-presidente do Banco Central, Henrique Meirelles, à candidatura do petista foi um aceno importante ao mercado financeiro. Em outubro, temos o primeiro e segundo turnos da eleição. É importante destacar que independentemente do resultado para presidente, estamos projetando um Congresso Nacional extremamente dividido. Essa composição de forças, de alguma forma, nos ajuda a entender que 2023 será um ano desafiador a quem quer que ocupe a cadeira de chefe do executivo. Poucas propostas concretas foram apresentadas pelos candidatos mais competitivos, de modo que antecipamos que a rejeição e a abstenção serão decisivas para o resultado final das urnas.

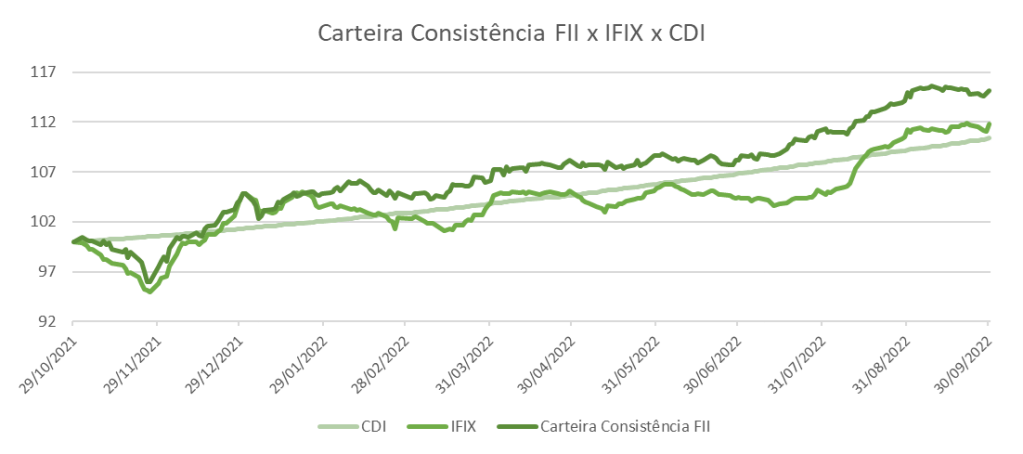

Por fim, o mês de setembro foi levemente positivo para todos os segmentos do mercado de FIIs. No ano, os FIIs de Tijolo são os destaques, puxados principalmente pela sinalização do fim do ciclo de aperto monetário. Em relação a performance da Carteira Consistência FII, esta apresentou um retorno de +0,15% vs. IFIX +0,49%. No acumulado desde o início (nov/21), a carteira está com um retorno total (preço+dividendos) de +14,73% vs. IFIX +11,77%.

| Rentabilidade | set/22 | Desde o início (nov/21) |

|---|---|---|

| Consistência FII | +0,15% | +14,73% |

| IFIX | +0,49% | +11,77% |

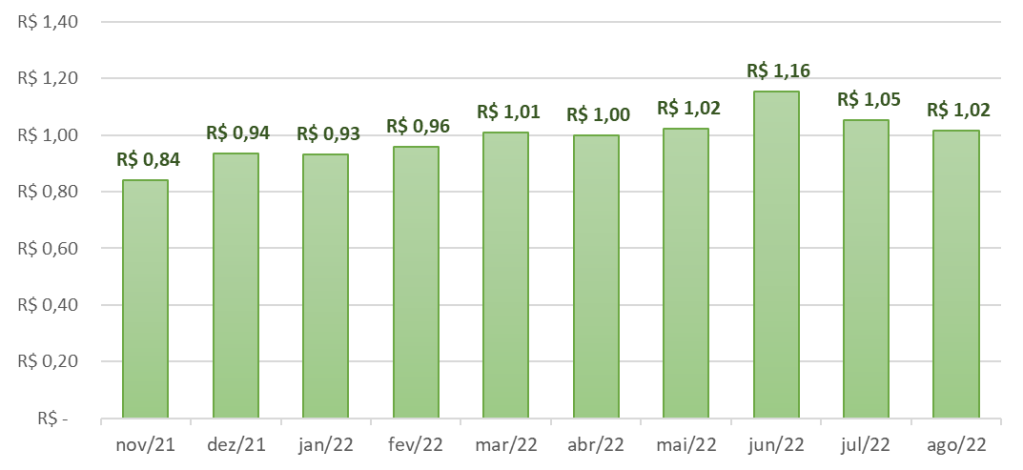

DISTRIBUIÇÃO MÉDIA DE DIVIDENDOS DA CARTEIRA:

MOVIMENTAÇÕES l OUTUBRO 2022:

Não ocorreram alterações em nossa recomendação para outubro/2022.

RECOMENDAÇÕES:

HGRU11 – CSHG RENDA URBANA:

O HGRU passou por uma mudança de estratégia, focando na pulverização de sua carteira em outros locatários e outros segmentos de atuação. Deixou de ser um fundo monoativo e monoinquilino do segmento educacional e expandiu portfólio também para segmento de varejo. A composição da receita hoje é dividida em 48% varejo-supermercados, 23% varejo de vestuário e 29% educacional. Além disso, 83% dos contratos são atípicos (média 12,4 anos), que traz maior resiliência para os resultados do fundo, principalmente no cenário de incertezas atual. Atualmente o portfólio apresenta 0% de vacância física e financeira.

Vale ressaltar a gestão ativa do portfólio, com foco em destravar parte do valor dos imóveis da carteira, que na visão do gestor, estão sub precificados frente ao mercado de FIIs, além de garantir um aproveitamento das oportunidades de reciclagem dos ativos do fundo com relevante ganho de capital. Só este ano, o HGRU já vendeu mais de R$ 99 milhões em imóveis, com 31% de lucro (R$ 2,00/cota).

BTLG11 – BTG LOGÍSTICO:

O fundo pertencia à TRX e migrou gestão para o BTG, se tornando o único fundo de logística do BTG listado na B3. Os contratos de aluguel são 43% atípicos com média ponderada de vencimento dos contratos (WAULT) de 5,6 anos, e firmados com locatários de boa qualidade (Natura, BRF, Mercado Livre, Ambev, entre outras). 91% dos imóveis estão localizados em SP, sendo que metade desses ativos está dentro do raio de 30km da cidade (área bastante demanda). O BTLG vem realizando boas aquisições por meio de suas últimas emissões: ativos logísticos de qualidade, com bom risco de crédito dos inquilinos, além de conseguir negociar taxas de retorno em média acima de 8% a.a.

Além disso, o time de gestão tem atuado de forma bastante ativa no portfólio atual: no primeiro semestre deste ano, o fundo firmou 7 novos contratos de locação, reduzindo sua vacância de 2,4% (no 2T21) para 0,5%, além de ter gerado um aumento real nos valores de locação e estendido o prazo médio de vencimento da carteira de 4,8 anos (no 2T21) para 5,5 anos.

RBRY11 – RBR CRÉDITO ESTRUTURADO:

Atualmente o portfólio está diversificado em 28 operações, com rentabilidade média de CDI + 4,6%, duration de 2,3 anos e uma razão de garantias de 1,6x o valor investido. A carteira é composta por crédito corporativo (40%), financiamento de obras (20%), CRIs pulverizados (19%) e os 11% restantes em CRIs de estoque (quando o incorporador das unidades residenciais prontas como garantia e amortiza a operação conforme a venda dessas unidades). Em relação a indexadores, 46% do portfólio está atrelado ao CDI e 53% à inflação. Vale ressaltar que para os próximos meses, mesmo com a inflação baixa, o fundo deve continuar entregando bons rendimentos, principalmente devido a sua exposição ao CDI (ainda em patamares elevados), reserva de lucro acumulada de R$1,16/cota e ao resultado acruado de inflação ainda não distribuído de R$0,09/cota. Além disso, a RBR tem uma gestão bastante ativa do portfólio de CRIs, e consegue realizar transações interessantes com geração de retornos adicionais para o fundo e seus cotistas.

VGIR11 – VALORA CRI CDI:

O Fundo tem como objetivo investimento em CRIs, com maior concentração em operações indexadas ao CDI. A carteira do fundo possui cerca de 40 CRIs, sendo 99% indexados ao CDI (+4,6%) e o restante à IPCA (+5,5%). A maioria dessas operações possui lastros do segmento residencial, e duration mais curta. Parte das operações são de estoque pronto, ou seja, o devedor dá como garantia unidades prontas do empreendimento, e os recebíveis são ligados às vendas dos imóveis. Outro tipo de operação que tem na carteira é as de financiamento de terreno, na qual é dado um contrato de permuta como garantia. Além disso, o fundo possui também operações de risco corporativo. A política de investimento do fundo também determina certos critérios que trazem maior resiliência para carteira, como a exposição mínima de 20% à CRIs com rating de agência internacional superior a A-.

→ Para Carteira Consistência FII buscamos selecionar FIIs com maior resiliência de fluxo de caixa, o que consequentemente traz uma menor volatilidade no preço da cota no secundário. Diante disso, selecionamos Fundos de CRIs com perfil baixo/moderado de risco e/ou FIIs de Tijolo com contratos longos e inquilinos robustos.

Confira também a nossas Estratégias de Investimento para esse mês.

DISCLAIMER

AVISOS IMPORTANTES:

"Este documento é distribuído pela ÓRAMA DTVM S.A. (“Órama”), estando em conformidade com a Resolução CVM 20/2021. O(s) analista(s) de valores mobiliários Anna Clara Schuwartz Tannouz Tenan - CNPI EM 3045, é(são) o(s) signatário(s) da(s) análise(s) descrita(s) no presente documento e se declara(m) inteiramente responsável(is) pelas informações e afirmações contidas neste material. O(s) analista(s) envolvidos na elaboração deste documento declara(m) que as recomendações eventualmente contidas no relatório refletem única e exclusivamente sua opinião pessoal sobre o(s) ativo(s) analisado(s) e foi(ram) elaborado(s) de forma independente, inclusive em relação à Órama. A Órama mantém e/ou tem intenção de manter relações comerciais com um(a) ou mais companhias/fundos a que se refere este relatório. Parte da Remuneração do(s) analista(s) é proveniente dos lucros da Órama como um todo e, consequentemente, das receitas oriundas de transações realizadas pela Órama. A Órama pode estar atuando e/ou ter atuado como instituição intermediária e/ou participante de oferta pública de valores mobiliários de emissão de uma ou mais [companhias/fundos] citadas neste relatório, inclusive nos últimos 12 meses. Todas as informações utilizadas na(s) análise(s) contida(s) neste documento foram redigidas com base em informações públicas de fontes consideradas fidedignas. Embora tenham sido tomadas todas as medidas razoáveis para assegurar que as informações contidas no presente documento não são incertas ou equívocas no momento de sua publicação, a Órama e o(s) seu(s) analista(s) não respondem por sua veracidade. As informações contidas no presente documento têm propósito meramente informativo, não se constituindo em uma oferta de compra ou de venda de qualquer ativo. As informações, opiniões, estimativas e projeções eventualmente contidas se referem à data de sua elaboração e/ou divulgação, bem como estão sujeitas a mudanças, não havendo obrigatoriedade de qualquer comunicação no sentido de atualização ou revisão. Ainda, as opiniões a respeito de compra, venda ou manutenção dos ativos objeto ou a ponderação de tais ativos numa carteira teórica expressam o melhor julgamento do(s) analista(s) responsável(is) por sua elaboração, porém não devem ser entendidos por investidores como recomendação para uma efetiva tomada de decisão ou realização de negócios de qualquer natureza. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades pessoais de um investidor em específico, não possuindo qualquer vinculação com o perfil do investidor (suitability) e não devendo ser considerado para este fim. Antes de tomar qualquer decisão de investimento, a Órama aconselha que o investidor entre em contato com o seu assessor para orientação financeira com base em suas características e objetivos pessoais, bem como recomenda o preenchimento do seu perfil de investidor. Operações com o(s) ativo(s) objeto das análises podem não ser adequadas ao perfil do investidor. Rentabilidade prevista ou passada não é garantia de rentabilidade futura. As projeções eventualmente constantes neste documento poderão ter resultados significativamente diferentes do esperado. Recomenda-se a análise das características, prazos e riscos dos investimentos antes da decisão de compra ou venda. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido, não podendo a Órama e/ou o(s) analista(s) envolvido(s) na elaboração deste material serem responsabilizados por qualquer perda direta ou indireta decorrente da utilização do seu conteúdo, cabendo a decisão de investimento exclusivamente ao investidor. As condições de mercado, o cenário macroeconômico, dentre outras condições, podem afetar o desempenho do(s) ativo(s) objeto da análise deste documento. Fica proibida a reprodução ou redistribuição deste material para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio e expresso consentimento da Órama."