Carteira Consistência FII – Maio de 2022

Carteira Consistência FII – Maio de 2022

PERFORMANCE l ABRIL 2022:

No Brasil, com a inflação ainda acelerada, vimos os juros futuros em alta novamente. Além disso, tivemos impactos do cenário internacional, com a continuidade dos conflitos entre Rússia e Ucrânia e a nova onda de Covid na China, ambos eventos resultando em efeitos importantes para a economia global.

A expectativa é de um novo aumento da Taxa Selic pelo Bacen na reunião do Copom em maio. Ademais, ainda existem riscos de novos aumentos diante do contexto atual.

No mercado de FIIs, o clima foi de retomada. O destaque ficou com os FIIs que estavam mais descontados, nos Segmentos de Lajes Corporativas, Shoppings e FoFs. No acumulado do ano, os FIIs de CRIs seguem apresentam resultados fortes, diante do aumento da taxa de juros e índices de inflação ainda em patamares elevados.

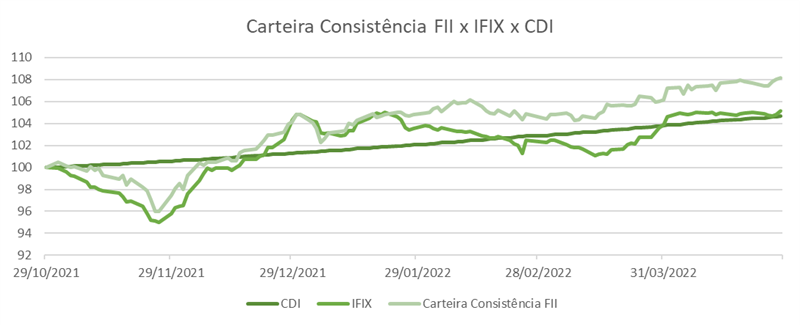

No mês de abril, a Carteira Consistência FII teve um retorno acima do seu benchmark: +1,90% vs. IFIX +1,19%. No acumulado desde o início (nov/21), a carteira apresenta um retorno total (preço+dividendos) de +8,16% vs. IFIX +5,13%.

| Rentabilidade | abr/22 | Desde o início (nov/21) |

|---|---|---|

| Consistência FII | +1,90% | +8,16% |

| IFIX | +1,19% | +5,13% |

| CDI | +0,83% | +4,63% |

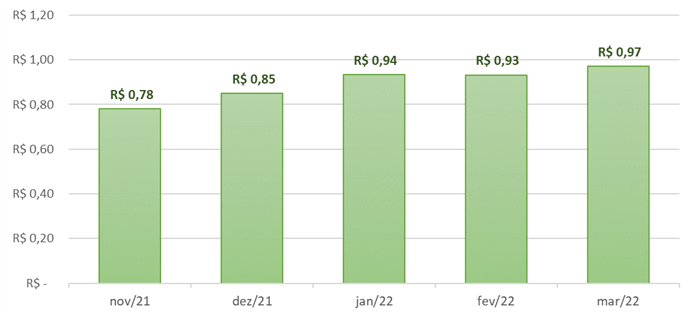

DISTRIBUIÇÃO MÉDIA DE DIVIDENDOS DA CARTEIRA:

MOVIMENTAÇÕES l MAIO 2022:

Não ocorreram alterações em nossa recomendação para maio/2022.

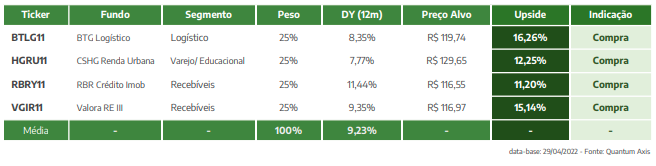

RECOMENDAÇÕES:

HGRU11 – CSHG RENDA URBANA:

O HGRU passou por uma mudança de estratégia, focando na pulverização de sua carteira em outros locatários e outros segmentos de atuação. Deixou de ser um fundo monoativo e monoinquilino do segmento educacional e expandiu portfólio também para segmento de varejo. A composição da receita hoje é dividida em 46% varejo-supermercados, 25% varejo de vestuário e 29% educacional. Além disso, 83% dos contratos são atípicos (média 12,7 anos), que traz maior resiliência para os resultados do fundo, principalmente no cenário de incertezas atual. Atualmente o portfólio apresenta 0% de vacância física e financeira.

BTLG11 – BTG LOGÍSTICO:

O fundo pertencia à TRX e migrou gestão para o BTG, se tornando o único fundo de logística do BTG listado na B3. Os contratos de aluguel são 47% atípicos com média ponderada de vencimento dos contratos (WAULT) de 4,9 anos, e firmados com locatários de boa qualidade (Natura,BRF, Mercado Livre, Ambev, entre outras). 94% dos imóveis estão localizados em SP, sendo que metade desses ativos está dentro do raio de 30km da cidade (área bastante demanda). O BTLG vem realizando boas aquisições por meio de suas últimas emissões: ativos logísticos de qualidade, com bom risco de crédito dos inquilinos, além de conseguir negociar taxas de retorno em média acima de 8% a.a.

RBRY11 – RBR CRÉDITO ESTRUTURADO:

Atualmente o portfólio está diversificado em 25 operações, com rentabilidade média de CDI + 4,9%, duration de 2,8 anos e uma razão de garantias de 1,9x o valor investido. A carteira é composta por crédito corporativo (74%), uma parcela menor em CRIs pulverizadas (18%) e os 9% restantes em CRIs de estoque (quando o incorporador das unidades residenciais prontas como garantia e amortiza a operação conforme a venda dessas unidades). Em relação a indexadores, 43% do portfólio está atrelado ao CDI, 45% à inflação e 12% prefixado. Vale ressaltar que a exposição da carteira ao CDI traz boas oportunidades, tendo em vista o cenário de abertura da taxa de juros, assim como a exposição à inflação protege a carteira no caso de aceleração desse indicador. Além disso, cerca de 86% do PL é investidos em CRIs ancoradas pela RBR (originadas ou investidas em mais de 50%), o que possibilita negociação de boas garantias e taxas de retorno.

VGIR11 – VALORA CRI CDI:

O Fundo tem como objetivo investimento em CRIs, com maior concentração em operações indexadas ao CDI. A carteira do fundo possui 38 CRIs, sendo 92% indexados ao CDI (+4,9%) e o restante à IPCA (+6,8%). A maioria dessas operações possui lastros do segmento residencial, e duration mais curta. Parte das operações são de estoque pronto, ou seja, o devedor dá como garantia unidades prontas do empreendimento, e os recebíveis são ligados às vendas dos imóveis. Outro tipo de operação que tem na carteira é as de financiamento de terreno, na qual é dado um contrato de permuta como garantia. Além disso, o fundo possui também operações de risco corporativo. A política de investimento do fundo também determina certos critérios que trazem maior resiliência para carteira, como a exposição mínima de 20% à CRIs com rating de agência internacional superior a A-.

→ Para Carteira Consistência FII buscamos selecionar FIIs com maior resiliência de fluxo de caixa, o que consequentemente traz uma menor volatilidade no preço da cota no secundário. Diante disso, selecionamos Fundos de CRIs com perfil baixo/moderado de risco e/ou FIIs de Tijolo com contratos longos e inquilinos robustos.

Para ter acesso ao relatório completo, clique no link abaixo:

Confira também a nossas Estratégias de Investimento para esse mês.

Invista conosco! Abra a sua conta já.

DISCLAIMER

AVISOS IMPORTANTES: