Estratégia Conservadora – Junho 2024

Estratégia Conservadora – Junho 2024

Em maio, os ativos brasileiros, tanto de Renda Fixa quanto de Renda Variável se descolaram do bom desempenho dos ativos globais, especialmente dos EUA. Com a dimensão dos impactos das chuvas no Rio Grande do Sul ainda incertos, uma decisão do Copom dividida e desafios fiscais relevantes para o cumprimento do Arcabouço, movimentos nos juros e nas expectativas marcaram o mês.

No Rio Grande do Sul, chuvas intensas e inundações devastadoras afetaram de alguma maneira mais de 2,3 milhões de pessoas e 581 mil ainda estão desalojadas. Essa já é a maior catástrofe em extensão da história do estado. Para o enfrentamento da crise, o Governo Federal já anunciou dois pacotes de ajuda financeira totalizando cerca de R$ 66 bilhões para municípios, empresas e famílias da região. Contudo, como o nível da água ainda não baixou por completo, ainda é difícil mensurar os prejuízos e os impactos na inflação, atividade e arrecadação. Do ponto de vista fiscal, os créditos extraordinários abertos em função da situação de calamidade pública, não vão ser considerados na aferição da meta de resultado primário do Arcabouço Fiscal. Mas de qualquer forma, essas medidas vão impactar a dívida pública e precisamos acompanhar se de fato o gasto está sendo feito de maneira direcionada e efetiva para a região.

Na política monetária, a decisão do Copom por um corte de 0,25 p.p. na taxa Selic com um placar de 5×4 gerou uma revisão generalizada da taxa básica de juros para o fim de 2024. A votação apertada, com o comunicado e ata em tom bastante duro, enfatizando a desancoragem das expectativas de inflação no horizonte relevante (2025) fez com que a mediana do Focus para a Selic para o fim deste ano saísse de 9,5% para 10%. A perspectiva não só de uma desaceleração no ritmo, mas de um potencial encurtamento do ciclo em 2024 contrasta com a visão de mercado que, com uma mudança de composição do Comitê ao fim deste ano, poderia levar a uma gestão menos comprometida com as metas de inflação nos próximos períodos. Se a inflação apresentava sinais de desancoragem antes da reunião do Copom, após revelada a divergência interna, no Focus, a mediana esperada para 2025 continuou subindo para 3,75%. O IPCA de 2026 também se distanciou ainda mais da meta, atingindo 3,58%.

Na política fiscal, o governo apresentou o 2º Relatório de Avaliação de Receitas e Despesas Primárias (RARDP). Como no bimestre anterior, não foi necessário contingenciamento das despesas, visto que o nas contas do Poder Executivo, a receita estimada para o ano comporta o cumprimento das metas de resultado primário. De fato, a arrecadação vem surpreendendo positivamente, por conta de um crescimento mais forte e de uma massa salarial também mais robusta. O mercado, porém, olha com alguma desconfiança especialmente para algumas despesas, como as previdenciárias que parecem subestimadas. De qualquer maneira, fica postergado por mais um bimestre essa discussão, o que dá tempo para a equipe econômica negociar com o Congresso mais medidas compensatórias.

No noticiário corporativo, a saída de Jean Paul Prates da presidência da Petrobras com a indicação de Magda Chambriard levou a uma reação inicial bastante intensa com queda de mais de 10% no preço das ações da companhia. Porém, após entrevista da nova executiva, as perdas foram amenizadas para próximo de uma queda de 4% no mês, em linha com o desempenho negativo do barril de petróleo (Bent: -4,54%; WTI: -3,82%).

No âmbito internacional, maio foi marcado por uma melhora na percepção sobre a condução da política monetária do Fed. Com dados de inflação apresentando uma desaceleração, o mercado voltou a precificar majoritariamente um início do ciclo de afrouxamento de juros nos EUA em setembro. Com 2 cortes previstos para 2024, os treasuries de 2 e 10 anos recuaram 16 e 18 bps respectivamente. Com resultados corporativos robustos e juros fechando, para os índices acionários o mês foi bastante positivo com o S&P 500 subindo 4,80%, o Nasdaq registrando ganhos de 6,88% e o Dow Jones subindo 2,30%. Em um ambiente de maior apetite ao risco, o Bitcoin valorizou 12,82%, acumulando alta de 55,6% no ano. Já o ouro, manteve a trajetória de valorização subindo mais 1,86% aos US$ 2.328,72 a onça.

No Brasil, por outro lado, os DIs tiveram um mês de abertura nas taxas, com ênfase para a parte intermediária da curva, com o DI para Janeiro de 2027 subindo 15 bps. Os juros reais das NTN-B, por sua vez, registraram leves quedas. Isso significa que o mercado vem colocando prêmios na inflação implícita, cenário condizente com o questionamento crescente sobre a credibilidade do BC. Assim, a queda de 3,04% do Ibovespa no mês fez com que o índice acumulasse o pior maio desde 2018, quando houve a greve dos caminhoneiros.

Para junho, as atenções continuam sobre a situação de calamidade pública no RS e nas atualizações das projeções, uma vez que esperamos que os alagamentos melhorem e tenhamos uma noção mais concreta dos danos causados. Além disso, no dia 12 de junho o FOMC se encontra para mais uma reunião de política monetária. A expectativa do mercado é de manutenção dos juros, com destaque para o que será a interpretação do Comitê acerca dos dados mais recentes de inflação e emprego.

Por aqui, o nosso Banco Central vai estar monitorando de perto as expectativas de inflação do Focus para a decisão do dia 19. É esperado mais um corte de 25 bps, mas um processo ainda mais aprofundado de desancoragem da inflação poderia levar a discussão para a manutenção dos juros, o que potencialmente já seria um sinal de encerramento antecipado do ciclo. A composição da votação dessa reunião será extremamente importante para a credibilidade de médio prazo do BC. O desafio será construir uma comunicação que retome a confiança do mercado no compromisso institucional com as metas de inflação, de modo que blinde a próxima gestão de eventuais questionamentos sobre interferências políticas.

Por conta do foco do Congresso brasileiro com a situação de calamidade do RS, e em função de uma desarticulação evidente do executivo, pautas importantes como a apreciação dos projetos de lei sobre regulamentação da Reforma Tributária e a apresentação das medidas de compensação para a desoneração da folha de pagamentos ficou para o mês que se inicia. Dado que o período legislativo se encerra em 17 de julho, deputados e senadores têm um pouco mais de um mês e meio para a análises desses tópicos e do Projeto de Lei de Diretrizes Orçamentárias (PLDO 2025). Após o recesso parlamentar, o foco em Brasília passa a ser as eleições municipais e fica cada vez mais difícil avançar em temas pouco consensuais.

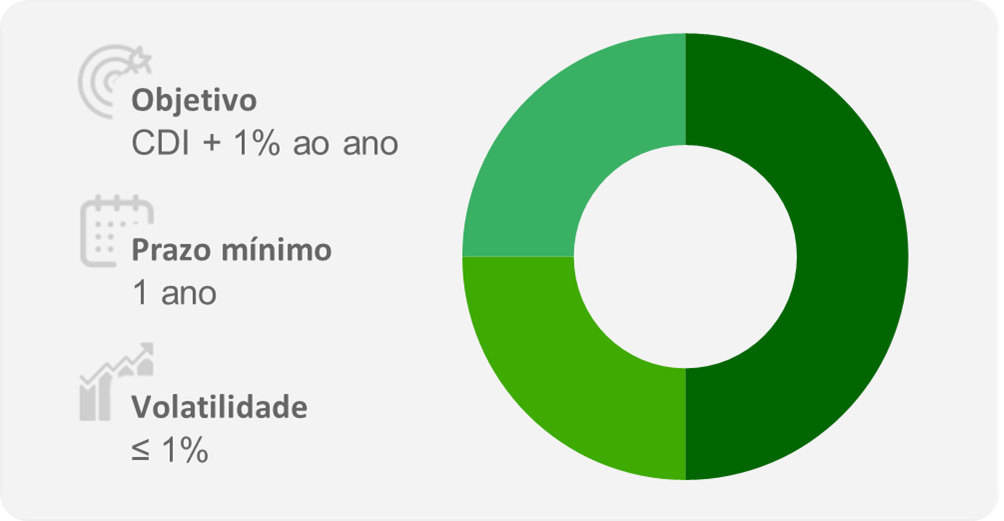

Em relação às alocações, mantivemos inalterados os percentuais em cada classe, visto que seguem condizentes com um cenário volátil e com incertezas domésticas e externas. Vemos uma relação risco-retorno interessante na renda fixa, para os pós fixados, prefixados e também indexados à inflação. Destacamos o surgimento de oportunidades em níveis de taxa extremamente atrativos que, se aproveitados, podem ajudar nos retornos compostos da estratégia como um todo. Destacamos que, como os impactos são assimétricos, em momentos de mudança de ciclo econômicos, a granularidade na escolha dos ativos específicos se torna mais importante. Conte com a nossa equipe de especialistas para selecionar os melhores produtos.

Clique para ver sugestões de produtos para cada classe:

Para mais opções de produtos entre em contato com o seu assessor ou com o nosso atendimento.

Este material de divulgação foi elaborado pela Órama DTVM S.A.. A estratégia cima divulgada foi elaborada de acordo com o momento econômico e de mercado, congregando métricas de diversos tipos de risco, como aqueles calculados por prazo, modalidade de investimento, dentre outros, que podem mudar de tempos em tempos, inclusive a exclusivo critério da Órama. A estratégia disponibilizada não leva em consideração os objetivos de investimento, situação financeira, assunção de riscos ou necessidades pessoais de um tipo de investidor em específico e não deve ser considerada para estes fins. Recomendamos o preenchimento do seu perfil de investidor antes da realização de investimentos, bem como que entre em contato com seu assessor para orientação com base em suas características e objetivos pessoais. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. O resultado da estratégia pode ser diferente e variar de acordo com os ativos alocados pelo investidor. RENTABILIDADE PASSADA NÃO REPRESENTA GARANTIA DE RENTABILIDADE FUTURA. AS RENTABILIDADES DIVULGADAS NÃO SÃO LÍQUIDAS DE IMPOSTOS E TAXAS DE ENTRADA, DE SAÍDA OU DE OUTRAS TAXAS, QUANDO APLICÁVEL. FUNDOS DE INVESTIMENTO NÃO CONTA COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE QUALQUER MECANISMO DE SEGURO OU DO FUNDO GARANTIDOR DE CRÉDITOS – FGC Leia a lâmina de Informações essenciais dos fundos, se houver, e o regulamento antes de investir, bem como informações sobre quaisquer outros produtos, quando for o caso, no site www.orama. com.br. Este material tem propósito meramente informativo. A Órama não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações aqui divulgadas. As informações deste material estão atualizadas até 31/05/2024.